ナスダックはアメリカの市場(NASDAQ)の名前ですが、ナスダック総合指数とナスダック100という指数があります。

ナスダック総合指数はナスダック市場全体の時価総額平均で、ナスダック100はその内の100銘柄に絞った指数です。

CFDではナスダック100の方を利用します。これはnas100と呼ばれる事が多いですよ。

ナスダック市場の株価平均、ナスダック総合指数とナスダック100。この2つの市場に注目して、もう10年以上。

日経平均を見る時も、NYダウを見る時も、時にはドル円を見る時にもナスダックは見ている!なぜなら、ナスダック(株価指数としての)が市況の流れを生み出すから。

ナスダック総合指数とナスダック100の違い

ナスダック総合指数は日本のTOPIXみたいなもので、ナスダック市場に上場している株全体の株価平均。しかも、似ているのが 時価総額の株価平均 だという事。時価総額というのは、

発行済み株式数×株価

つまり、規模が大きな会社が大きな影響力を持つ(株価指数に占めるウェイトが高い)という事。

日本ではファーストリテイリング(ユニクロの会社)など株価が高い企業が大きなウェイトを占める日経平均のような株価平均とは違い、トヨタなどの時価総額が大きな企業の占めるウェイトが大きなTOPIXのようなもの。そして、ナスダック市場の総合指数は3000社以上の時価総額平均の株価指数。

対して、ナスダック100はその中で100社に絞っているけれど、日経平均とは違い、やはり時価総額の株価平均。その面で、少数精鋭ながらも安定的に伸びるのかも知れません(笑)。

100社というと、どのレベルの100社だと思われますか?

実はTOP100社!

3000社の中で、時価総額が大きな100社が毎年入れ替わって、ナスダック100なのです。つまり、アメリカの株価の中で、King of king! なのがナスダック100だというわけです。

NYダウかナスダックか

NYダウは日経平均と似ていて、株価の単純平均。株価が高い企業が大きなウェイトを占める方式の株価指数。30社はS&P ダウ ジョーンズ インデックス(S&P DOW JOHNS INDICES LLC)という会社が選んだもの。コカ・コーラとか、マイクロソフト、アメリカンエキスプレス、ウォルマート、3M、アップル社など。

ナスダック100にもアップル社が入っていて、他にアドビなどハイテク系ソフトウェアなどの会社が多いと言われているけれどもちろんそれだけではない。こちらのサイトなどを参考にして下さい。

そしてトレードで重要なのはこのような話ではなく(笑)、

NYダウとナスダック100では、どちらがマーケット全体の市況に大きな影響を与えていて、日経平均を含む世界の株価指数を引っ張るリーダー的な存在になり得るのか?

という観点です。

ナスダック100と日経平均株価の連動性

私はチャートからしか見ないので、上に書いた理屈は後付けですが(時価総額とか単純株価平均とか(笑))、少なくとも30社より、100社。30社より3000社の方が全体の市況を表しそうですよね。他にS&P500という株価指数もあります。こちらは500社。会社の数だけが重要ではなく、ナスダック総合指数とナスダック100は他2つの株価指数を引っ張る力があると考えています。これまでの10年以上チャートを分析して来た結果、そのような傾向があったというわけです。

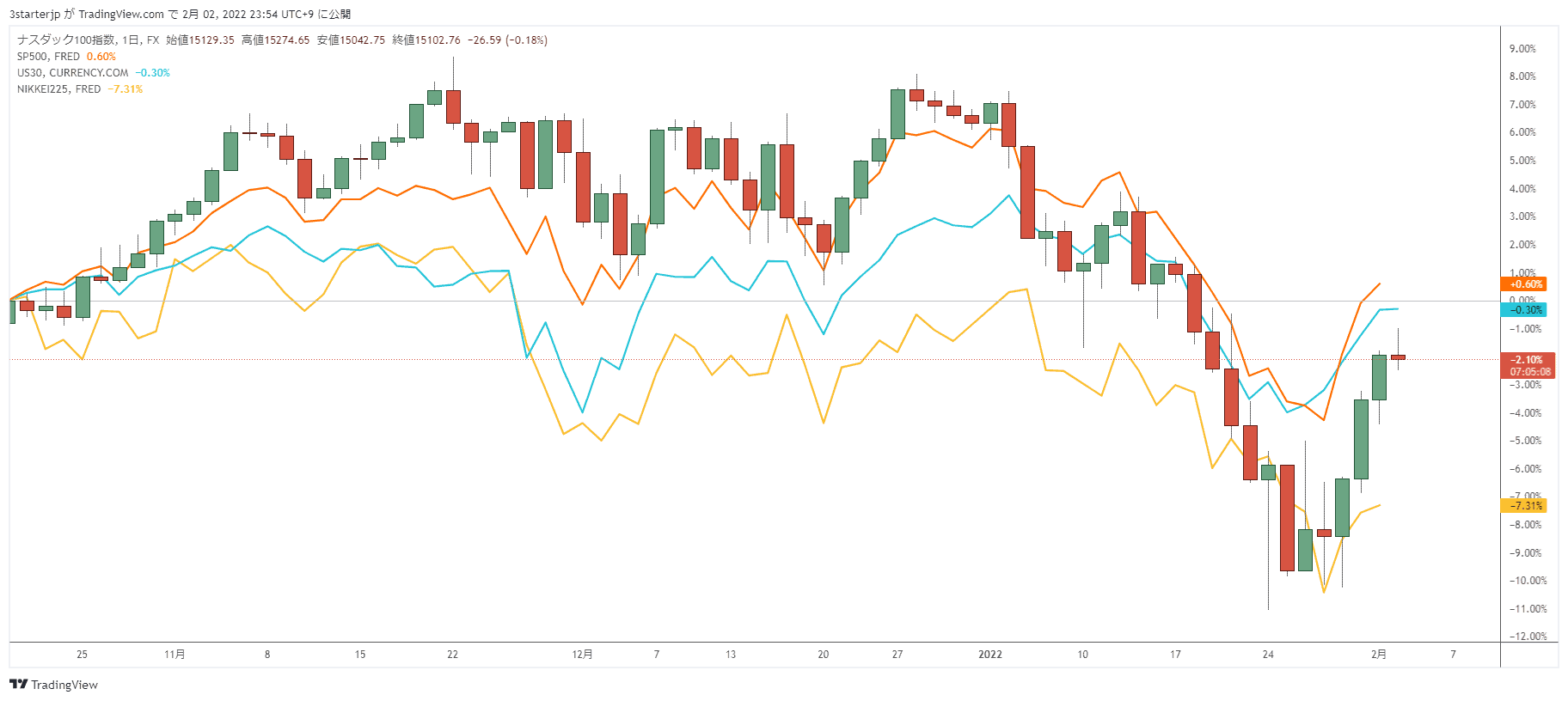

とは言え、ナスダック100とNYダウ、S&P500はほぼ同じ方向で動き、チャート形状も似ています。そのため、ナスダック100に引っ張られて動く日経平均の値動きを確認してみます。

実際にチャートで見てみましょう。

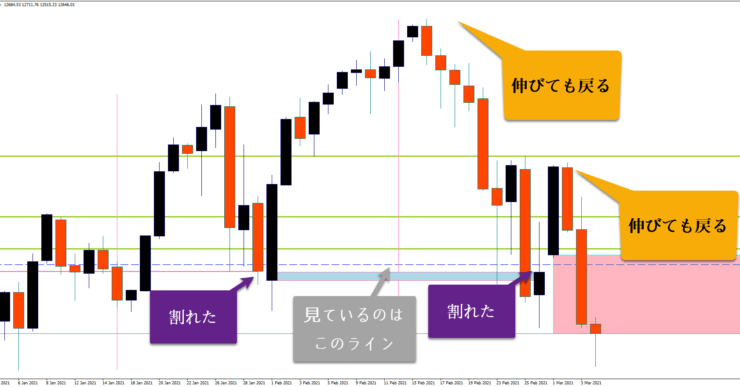

ナスダック100の例(日足)

- 2021年1月末・・・ナスダック100(NAS100・CFD)はある重要なラインを割れて1月の終値を付けました。なぜなら、2月末に同じ値段まで戻るためです。

- 2021年2月末・・・この時もある重要なライン(同じライン)を割れて、2月の終値を付けました。3月にさらに値を下げる予定だったからです。

このナスダック弱の影響により、NYダウ、S&P500、日経平均も同じ日から下落を始め

ナスダックほどの弱さはまだ見せていないもの、下落の期間が続きました。

私はナスダックが下方向へ値動きを引っ張った結果だと考えています。

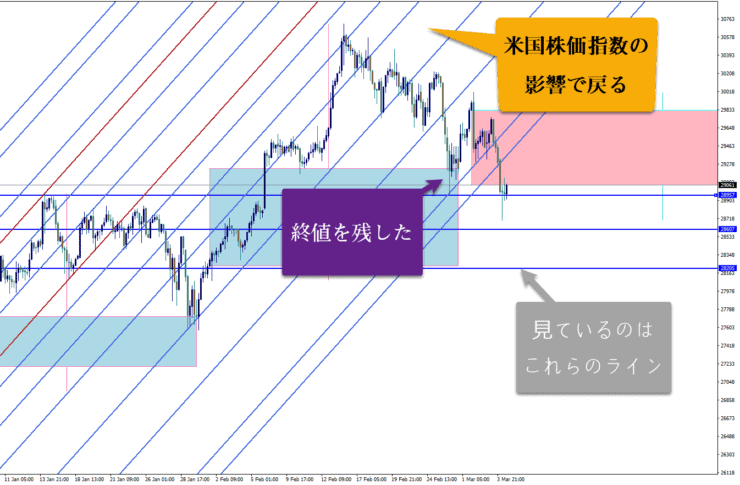

日経平均株価の例(日足・4時間足)

この日経平均チャート4時間足の天井になった日と、ナスダックが下落を始めた日は同じです。では日本の株価指数がアメリカの株価指数(ナスダック、NYダウ、S&P500)を引っ張ったのでしょうか?それとも逆?

残念ながら米国の方だと考えるのが自然です。

そして、少し違うラインの引き方をしてあるこのチャートでは、フィボナッチチャネルの最終ラインに2月の終値は残っています。ライン自体は割れたので下落していますが、サポートされるラインが機能すれば、月終値までに戻る事も可能です。しかしながら、それもまた米国株価指数の動向が影響してしまうという事です。

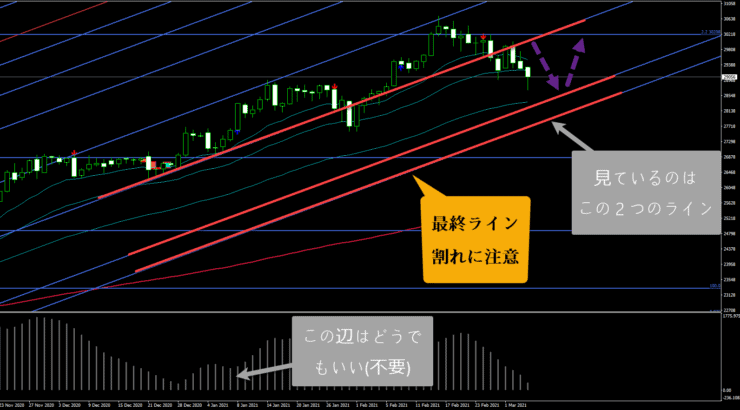

日足チャートで見るとこうなります。日経平均は支えになっていたフィボナッチチャネルを割れて下落しています。先ほどの引き方とは違い、日足規模のラインがこれです。こちらの最終ラインに支えられれば、まだ上昇の可能性があるという訳ですね。

この話は前回の記事「日経平均CFDとは?」に書いた続きの値動きです。宜しければご覧下さい。

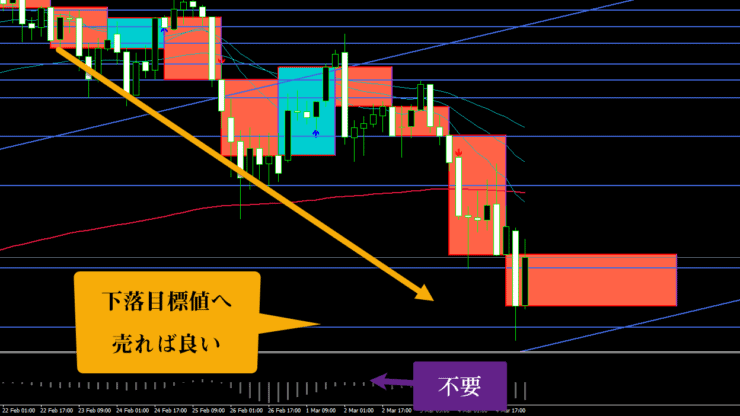

なお、移動平均線やオシレーターが出してありますが、それらは別にどうでも良いのです。出す必要もありません。インジケーターは傾向を表しますが、正確なラインではないため、どちらか一方を見るのならラインの方をオススメします。

ナスダックと日経平均の連動性まとめ

今後の値動きについては、「ナスダックが跳ねる・NYダウが跳ねる・S&P500が跳ねるタイミング」など、

米国株価指数が跳ねるタイミングなら日経平均も上昇すると言えますし、米国株価指数が下落し続ける間はまだ買うタイミングではないと言えます。

実はこれらを知るには、先ほどご説明したようなトレード手法を知らなければなりません。値動きがその理由で動いているのに(月終値をあるラインの下へ残したので、翌月は下落した)、その値位置すら知らないのなら分かるはずもないからです。

ナスダックのチャートに表示したトレード手法は、「年の目標値」というものです。そして、日経平均に表示したのがフィボナッチチャネル。どちらも著書「極意書 フィボナッチトレーディングの進化論⋰ プレミアム版」を読めば書いてあります。オリジナル手法なので、私だけが教えているものです。

フィボナッチリトレースメントは、ただ引けば良いというものではなく、機能する引き方で引かなければなりません。そうでなければ引く意味は全くないからですね。

そしてそれが引けるようになれば、インジケーターは全く不要です。

まとめ

ナスダックがS&P500やNYダウ、日経平均、果てはTOPIXまでに影響を及ぼす事が多いとすれば、ナスダックの値動き自体を理解しておく必要があります。それがひいては「今株を買うべきか、為替でドル円やユーロドルを買うべきか」というところにまで良い働きを与えます。

さて、今月はナスダックはどうなるのか?今の下落は止まるのか?止まるとしたら「どのライン(どの値位置)」で止まるのか?

これらをよく見て上昇タイミングを掴む必要があると考えます。

押し目買いをするには跳ねるライン、つまりフィボナッチを使いこなせば簡単!という事ですね。

追記;その後の値動きはどうなった?

ナスダックがどこで止まったのか?その答えは「相場のみ」が知る(笑)。ですが、続きの記事にチャートで載せておきました。

下の記事は、ナスダックに連動する値動きについての最新記事です。