ETFの買い方【概要】

ETFは上場した投資信託の事です。上場しているので、取引時間内であればリアルタイムで売買可能です。

例えば、TOPIX(トピックス)に連動したETF(ダイワ上場投信トピックスなど)なら東証一部の銘柄全てに投資している事にもなり、

株価全体の底上げを狙っているような時には最適だと言えます。

株価指数はETFで買う?CFDで買う?あなたはどちら派?

ETFというのは、次のようなものです。

ETFは上場した投資信託の事。上場しているので、取引時間内であればリアルタイムで売買可能です。

例えば、TOPIX(トピックス)に連動したETF(ダイワ上場投信トピックスなど)なら東証一部の銘柄全てに投資している事にもなり、株価全体の底上げを狙っているような時には最適だと言えます。

ちなみに、CFDは「contract for difference」の略で「差金決済取引」という意味。FXと似ていて、買いも売りも自由。この点はETFとはまるで異なります。

下落局面で売りポジションを持ちたい時のETFとCFDの違い

- ETFで売りたいなら「ベア型」と書いてある商品を買えば売っている事になります。ETFですと売りは無く、利食いする(これは売りとも呼べる)か、下落で利益が出る商品を買うか、

- しかし、 CFDでは買いで持つか売りで持つかの2択を選べる 。私はCFDの方が性に合っているのですが、それぞれに良い面と悪い面があります。

ETFのメリット・デメリット

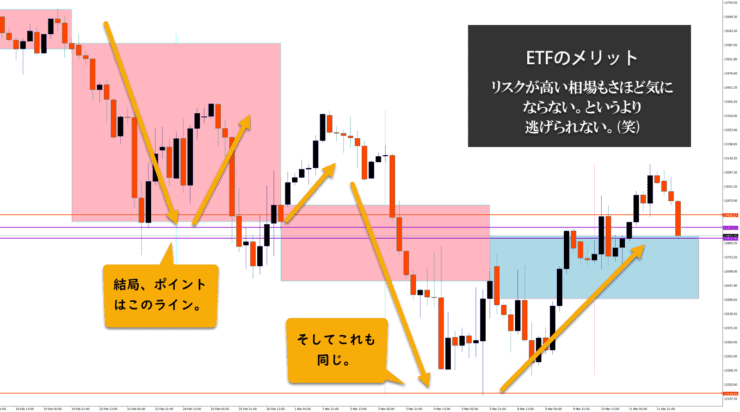

これはナスダックの4時間足チャートです。前回の記事「基準はいつでもナスダック。king of king」で、下落して来たナスダックが跳ねるところはどこでしょう?(笑)という問題を出しておきましたが、当然このポイントになるラインと同じ意味を持つラインです。当たり前ですね。もちろんそれも割れたら下という事になりますが、何度も何度も機能するくらい強いラインです。

そして跳ねたので今回はETFで買ってみたのですが、今このチャートは下落して来ていますよね?

ETFのデメリット

このような時でも、国内の株式市場に上場しているETFで買っていると逃げられないのです。私は主に夜間に取引するので「取引時間内であれば、リアルタイムで売買可能」というメリットは全く活かす事が出来ないため(笑)、非常に扱いづらい。

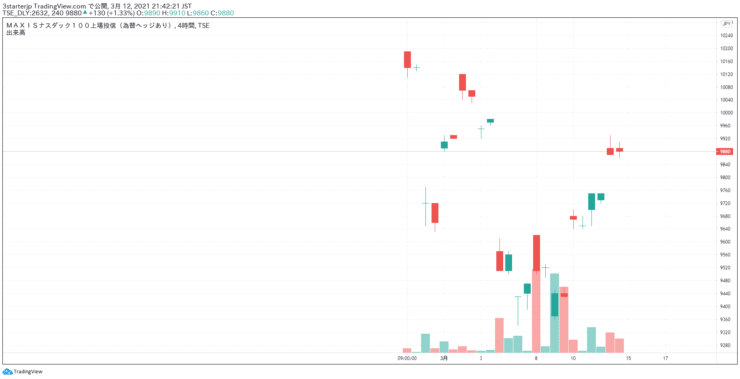

私が買ったのは「2632 MAXIS ナスダック100上場投信(為替ヘッジ有り)」というもので、レバレッジもなければ価格も(投資信託には基準価額という本来のレートとは別個のレートがそれぞれの商品にあるため)本来のナスダックのレートとは異なり、良いのか悪いのか分かりにくい。

ETFのメリット

ただ、その代わりETFは長期保有には向いています。わけのわからないレートで、大して儲かりもしないので(笑)、勝とうが負けようがどうでも良いという感覚になります。

また、CFDに比べてリスクが低いという面もメリットです。ただし、レバレッジが効いていない商品に限ります。ブル型3倍などの商品もあります。

例;NASDAQ100 3倍ブル(3432)ダイワアセットマネジメント

また、こちらは上場していないので、通常の投資信託として積み立てやスポット買いが出来ます。上場していない時は、購入した翌営業日の終値で約定します。

投資信託とETFの違い

上場した投資信託がETFになります。歩が金に成るようなものです(笑)。それによって色々と変わってきます。

(上場していない)投資信託は、そのレートで即約定するというわけではありません。翌営業日終値で約定(やくじょう)し、より長期保有向きの商品として積み立てなどが出来ます。積み立てとは、毎月決まった日に買うというシステム。これはかなり便利なので、「投資信託を組んでおいて、時々見直す」というのが忙しい方には特にぴったりの投資方法です。

但し今回ご紹介したようなブル型などは手数料が高い場合がありますので注意が必要です。この3432ナスダックブル3倍は信託報酬が1.5%も取られます。※楽天証券の場合

このブル3倍を調べたら「最高じゃねーか!」とも思ったのですが、また時期を見てやりたいと思います。今じゃない(この部分は3/19金曜日に追記しています。この時下落中です)。

ブル型・ベア型・・・ブル3倍など。ベア3倍など。どの投資信託も買いなので、ブル(上場相場での買いという意味)ってどういう事?と思われるでしょうが、このような3倍などであればご理解頂けると思います。ベア型は下落局面で利益が出るという投資信託。ちなみに、先ほどのナスダックブル3倍と同じく、ナスダックベア3倍も出ています。

信託報酬・・・管理費用のこと。しんたくほうしゅう。1%を切っていないと厳しいと私は考えています。他に、手数料があります。手数料は売買時に取られる費用で、手数料無料の事を「ノーロード」と言います。信託報酬は毎月!取られます。しかし信託報酬は別途支払うわけではなく、基準価額(投資信託のレート)から自動的に引かれています。

ETFは日本時間昼間、株が取引出来る時間帯であればいつでもそのレートで利益確定出来ます。

しかし投資信託は解約を申請した、その日の終値か翌営業日の終値で利益確定となります。これが株価指数の下落相場には大変危険な状況だという事を覚えておく必要があります。株価指数の下落は早いので、「下落を察知して前もって利益確定出来る人」でなければ逃げる事が出来なくなります。

この点、ETFは「まだまし」だと言えます。しかしながら、S&P500やNYダウやナスダックなどの米国株価指数においては夜間の下落が大きいので、この下落を見ながらも逃げられないというのはどうでしょう。

CFDDならほぼ24時間取引可能なので、そのような問題は生じません。

CFDのメリットデメリット

対してCFDですが、こちらは夜中でも昼間でも本当にリアルタイムで、ほぼ正確なレートの取引が可能です。

レバレッジが効いているので、資金効率が良く、普通のETFの10倍の利益(手数料もないのでそれ以上)が得られます。

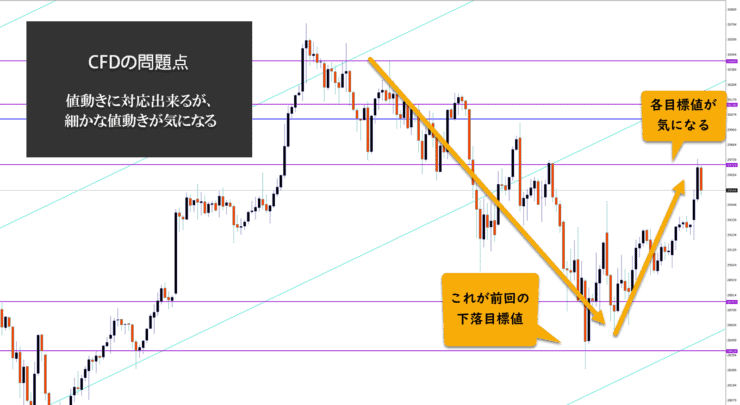

ただしCFDにもデメリットがあります。値動きは相当気になるという事ですね(笑)。例えば、この日経平均株価のCFDでは、同じように反発で買っていますが、目標値到達によって下落しているこのタイミングはかなり気になっています。何故なら、いつでも逃げられるのがCFDなので、利益が出ている今の内にやめてしまえば即勝ちになるからです。

追記(3/19)日経平均のスイングトレード結果

結局この日経平均相場のCFDでの買いは、丁度天井で売り抜けられました。指値で。

それが目標値だからです。詳しくは値動きのルール2でご覧下さい。

この規模の底から買ったら、やはり天井で利食いしておくのがベストです。

ましてや、CFDは10倍のレバレッジ。

さて、ETFとCFD。どちらが良いのでしょうか?もう一度整理してみましょう!

ETFとCFD、どちらが良いか?

ETFのメリット

- そもそも本来の価格と違う事が多く、値段が分かりにくいので値動きが気にならない。

- レバレッジが効いていないETFを買った場合、資金変動が少なく、やはり気にならない。

以上の理由から長期保有に向いている。

CFDのメリット

- ほぼ24時間取引可能!緊急時やチャンスの時には最高のレートで買える。

- レバレッジが効いているので(10倍)、資金効率が10倍良い。

- 先物以外もあり、その場合は限月(げんげつ)もない。※チャートが途切れ途切れにもなりませんよ。

長期保有にも短期トレードにも使える。

ETFのデメリット

- 夜間対応が出来ない(海外ETFなら可能)。※出来るものもあるのかも知れないが、沢山商品がありすぎて今のところ不明。

- その商品のチャートがクソな場合(笑すみません)がある。ダイワ投信TOPIX(1305)は良いが、ナスダック(2632)はヤバい。※後ほどご覧に入れます

CFDのデメリット

- いつでも売買可能でレートもほぼ正確なため、値動きが気になり、短期売買になりがち。

- 必要証拠金があるので、この面で無駄な資金を用意しておく必要がある。

ETFのヤバいチャート(2632編)

ナスダックの4時間足です。これは何だろう。私が今まで見て来たナスダックとは随分違うように思います。何でこれを買ってしまったのか、これを見るともうやめたいですね(笑)。

というわけで、今回はETFとCFDの違いでした。

- ETFの場合は商品をしっかりと選びましょう!ダイワ投信TOPIXはオススメ。チャートもしっかりしています。

- CFDで日経平均やNYダウの売買をした方がレバレッジも効いていて良いとは思いますが、弱い相場はETFの方が無難。勢いがある相場ならレバレッジを掛けて利益を上げた方が良い、というわけです。

ナスダックとしては、週終わり、月終わりなどに重要なラインをきちんと上ブレイク出来ているのか?をよく確認しましょう!

それではまた。

おまけ CFDの口座開設

CFDで口座を開設するなら少し説明を読まれてからの方が良いかも知れません。以前に「投資の基礎はタダで学べ」というサイトで書いた記事です。宜しければご覧下さい。

レバレッジ…てこの原理。資金に対いて数倍、数十倍の取引が可能になる。レバレッジが効いている商品はその分、減る時も早いので注意が必要。

必要証拠金…余分な資金を証券会社へ預け、担保にするようなもの。資金に対してのポジションが100%や50%まで減ると「強制ロスカット」になる場合があるので注意が必要。

限月・・・げんげつ。先物取引で期限となる月のこと。先物の期日は相場で結構意識されます。今後の取引において、何月から何月まで保有するなど、取引しているのが先物でなくても一度考えてみる事をオススメします。