どうでしょう。金利と債券と株価。そしてインフレ率と・・面倒くさくないですか?

ごちゃごちゃ、ごちゃごちゃと考える必要はないですね。

CFDの取引には、金利の動向が重要です。

ただ、FRBがこれからどう出てくるか?とか、ややこしい事を考えても、経済に疎い人には分からないわけですよ。

だから次に書く事だけを覚えておいて下さい。

利上げ → 株下落 → 米ドル上昇

例えば2022年の話では

これが年内に起こるのは必然であり、

それがいつであろうと、利上げ期待での値動きを調整しながら続けて行くわけであって

それ以上でもそれ以下でもないはず。

とにかくCFDとFXをやるなら

- ナスダックを見て → S&Pを見て → NYダウを見て → 日経平均を見る。

- 10年債を見て → ドルインデックスを見て → ドル円とユーロドルと金を見る。

これで良くないですか?

CPIコア指数、VIX指数。色々ありますが

VIX指数はS&Pが下落すれば上昇するので株価指数を見ていれば分かる話ですから、CFDやるなら

ナスダックと10年債。

そして派生する株価指数と米ドルの値動きを見る。チャートで!

ややこしい経済の事は分からなくても、チャートは分かりますよね?

10年近くこればかり話していますが、

- ナスダックが引っ張ります。ナスダックが下げればリスクオフになるので、ドル円は下落しがち。

- 10年債の金利が上がれば金利は上昇している。つまり、ドル円は上昇しユーロドルは下落する。

だからFXならこの2つが根本的な原因となり値が動く。

難しい事を考えて分かる人は良いですが、そうでなければナスダックと10年債の利回りを見て下さい。

日経新聞とかそういう類を読むような方なら良いですが(笑)、そうでなければ上げか下げかを判断して取引するだけの単純なFXやCFDをやるのに、面倒な事を考える必要はないです。覚えなくて大丈夫です。

面倒なことが嫌いで、FXやCFDをやりたい方は、この2つだけを今すぐに覚えて下さい。

- ナスダックが下落を始めたら、NYダウもS&P500も下落する。日経平均も下落する。ドル円もそう簡単に上昇出来ない。

- 10年債利回りが上昇を始める(2021年の事ですよ)と、ドル円は上昇する。同時にユーロドルは下落する。

長期の流れはこれだけなのですよ。

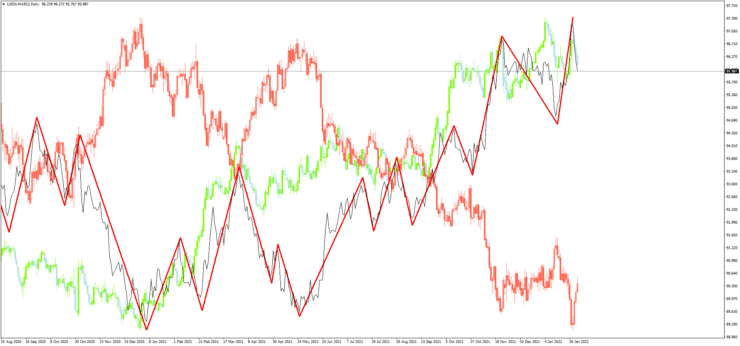

米国10年債利回りとドル円

まずはこれですね。米国10年債利回りとドル円。

連動していますよね。

10年債利回りが下げればドル円も下がる。10年債利回りが上がればドル円も上がる。

スケールが違って少し見にくいですが、そういう事です。

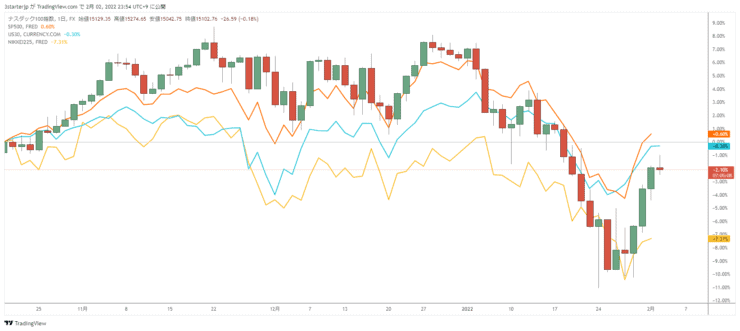

次に、ナスダック。

ナスダック100とそれに連動する株価指数。

ナスダックがローソク足です。この市場が下がれば、他も下がります。

ラインチャートになっているのは、SP500、NYダウ、日経平均。

同じですよね?※値動きは

基準はナスダックです。10年前から何も変わっていない。

最後は、短期的なドルインデックスとドル円とユーロドル。

ローソク足がドルインデックス。水色がドル円、赤がユーロドルです。

ドル円はドルインデックスに追随し、ユーロドルは逆ですよね?

これは日足のチャートです。このようにドルインデックスに追随します。

そのドルインデックスは、金利の影響を受けています。だから利回りを見てからドルインデックスを見て、米ドル絡みの市場の動向を考えます。

これがまずFXで一番簡単な、市場の相関関係をトレードに活かす方法です。

そして、CFD(株価指数と商品先物など)の値動きも米国金利の影響を受けます。もちろん10年債だけでないのですが(笑)、基準として考えるなら10年債の利回り。前述したように、ナスダックと他の株価指数も同じような値動きをします。

よって、短期トレードを主に行うCFDやFXでは他市場の基準となる値動きに追随する市場において、方向性を掴み、売買するのが正解。

ここに何か難しい経済の原理が必要でしょうか?

いや、必要ないですよね。

ナスダックと10年債利回りを見る。

そして、派生するドルインデックスやS&P500やNYダウを見て、

ドル円や日経平均の売買に活かす。

本当にそれだけで、特に問題はないでしょう。

コアCPIがどうだとか、失業率はどうかとか。貿易収支、マネーストック、GDP、アメリカだと石油在庫やPCEデフレーターなどもありますよ。

そうじゃあないですよね。

我々がやっているのはトレードであって、経済評論をしたいわけではないはずです。

であれば、トレードに活かすための情報だけを抽出して、後はテクニカル分析に頼ってやれば良いのです。

それが、基準となる市場と追随する市場。

多くの場合、FXやCFDのトレーダーは追随する市場を取引されますので、日経平均先物にしてもドル円市場でもそれらは全て追随市場です。

それであれば、基準となる値動きを見て方向性を把握して、後は実際の取引市場の値動きを見れば良い。

様々な経済指標を全て覚えて、これからの値動きに答えを見出す。それも良いのですが、重要な部分だけを抽出して考えてみてはいかがでしょうか?

一番重要なのは、「結局金利はどうなのか?」ですよね。

もちろん経済指標のトレード(雇用統計やFOMCへ向けての売買)ではある程度、指数を頭に入れておかなければならないのですが、それでも値動きや値位置だけを見てトレードする事は可能です。

今日はこの辺で。

また次回も是非読んでみてください。

それではまた。

P.S.

一応、トレードに必要な経済指標の用語解説は「投資-トレード-用語解説」ページにしておきました。

ただ結局のところは金利がどうなるのか?その先読みとして様々な指標があり、先行型のトレーダーが経済指標をもとに動いているという事です。

また、さらに詳しい話は「投資戦略コラム4話 – 経済指標を別の観点から理解する」をご覧下さい。

![投資 トレード [用語解説]](https://3starter.com/wp-content/uploads/2022/02/image500-5003.jpg)